(16) 2111-1000

(16) 2111-1000

MANUAL DE PREVENÇÃO E COMBATE À LAVAGEM DE DINHEIRO

E AO FINANCIAMENTO DO TERRORISMO

O Manual de PLD foi elaborado e devidamente atualizado de acordo as regras vigentes, com o objetivo geral de unificar e adequar suas normas, regular seus procedimentos operacionais, estruturar sistemas viabilizando ferramentas de controle e estabelecer regras de conduta a serem seguidas por todos os colaboradores, departamentos, filiais, parceiros comerciais diretos e indiretos, de forma a prevenir quaisquer práticas ilícitas, identificando situações suspeitas e adotando todas as medidas necessárias para que se façam cumprir.

INTRODUÇÃO

A Política Institucional e o Manual de Prevenção contra os Crimes de Lavagem de Dinheiro (PLD) e Financiamento do Terrorismo (CFT) visam adequar os sistemas de controles internos da MOTOASA ADMINISTRADORA DE CONSÓRCIOS LTDA., na prevenção/combate aos crimes de lavagem de dinheiro e financiamento do terrorismo que afetam as instituições integrantes do Sistema Financeiro Nacional

As normas e procedimentos aqui definidos foram dedicados ao segmento de consórcio, em cumprimento a Lei nº. 9.613 de 03/03/1998 com atualizações a serem consideradas pela circular nº. 3.978 de 23/01/2020 e demais regulamentos complementares, que devem ser observados e praticados pelos administradores e colaboradores.

Objetivo

Esta política visa proteger a MOTOASA ADMINISTRADORA DE CONSÓRCIOS LTDA. contra qualquer envolvimento, em atividade criminosa, bem como reafirmar a política de cooperação com as autoridades reguladoras e as agências governamentais responsáveis pelo combate aos crimes de PLD ou CFT, preservando a imagem da administradora, bem como o sistema de Consórcio no Brasil.

POLÍTICAS CORPORATIVAS

Esta Administradora conduz seus negócios em conformidade com os mais elevados padrões éticos, observando as leis, circulares e regulamentos aplicáveis às Administradoras de Consórcio, no que tange à Política Institucional e o Manual de Prevenção aos Crimes de Lavagem de Dinheiro (PLD) e Financiamento do Terrorismo (CFT), a diretoria se compromete neste ato, com os princípios fundadores do presente Política:

I. Desenvolver a sua atividade conforme as regras e regulamentos vigentes;

pág. 5

II. Implantar normas de atuação e sistemas de controle e de comunicação, a fim de impedir que as áreas sejam utilizadas para lavagem de dinheiro; e

III. Zelar para que todos os colaboradores diretamente envolvidos, observem a política e procedimentos de “Conhecimento do Cliente, Conhecimento do Parceiro e Conhecimento do Colaborador”.

Esta Política e as normas desenvolvidas são de cumprimento obrigatório em todas as áreas tendo como principais observâncias:

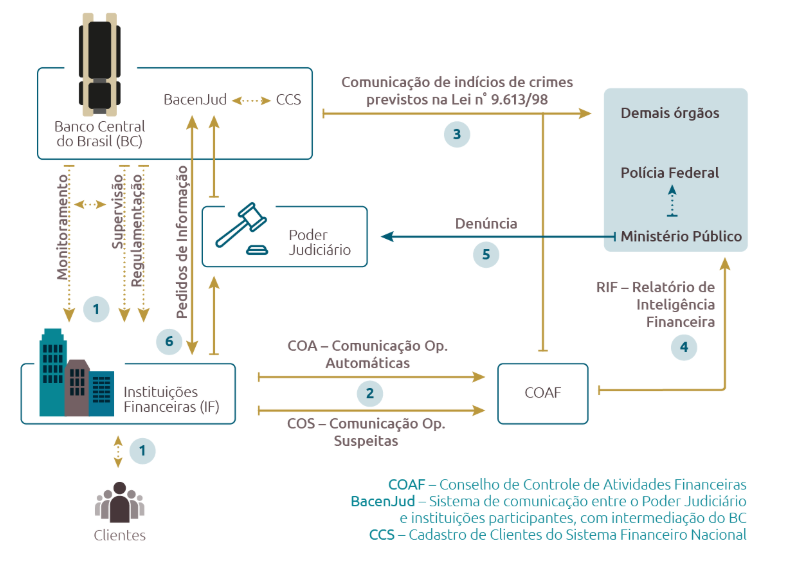

A ESTRUTURA PLD NO BRASIL

FONTE : https://www.bcb.gov.br/estabilidadefinanceira/lavagemdinheiro

O Banco Central (BC) trabalha para que o Sistema Financeiro Nacional (SFN) não seja utilizado para fins ilícitos. Um dos focos principais nesse sentido é a prevenção à Lavagem de Dinheiro e ao Financiamento do Terrorismo (PLD/FT).

Banco Central

O papel do Banco Central (BC) é regulamentar, monitorar e fiscalizar o Sistema Financeiro Nacional (SFN) de modo a exigir que instituições financeiras bancárias e não bancárias implementem procedimentos e controles de PLD/FT. Sempre que necessário, o BC também comunica indícios de crimes previstos na Lei nº 9.613/1998, ao Conselho de Controle de Atividades Financeiras (COAF), ao Ministério Público e, quando pertinente, aos demais órgãos envolvidos na prevenção e no combate à lavagem de dinheiro e ao financiamento do terrorismo como à Secretaria da Receita Federal.

Conselho de Controle de Atividades Financeiras (COAF).

O Conselho de Controle de Atividades Financeiras (COAF) é vinculado administrativamente ao Banco Central e dispõe de autonomia técnica e operacional, conforme a Lei nº 13.974/2020.

GAFI/FATF

O Grupo de Ação Financeira contra Lavagem de Dinheiro e Financiamento do Terrorismo (GAFI/FATF), entidade intergovernamental estabelecida em 1989 por iniciativa dos países do então G-7, estabelece e promove padrões e políticas internacionais para combater a lavagem de dinheiro, o financiamento do terrorismo e outras ameaças à integridade do Sistema Financeiro Nacional. O Brasil passou a integrar o grupo em 1999, como observador, e, em 2000, tornou-se membro efetivo. Atualmente o GAFI possui cerca de 35 países membros diretos, além de mais de

150 países membros dos diversos organismos regionais vinculados ao GAFI, como é o caso do Grupo de Ação Financeira da América Latina (GAFILAT).

Em 1990, O GAFI estabeleceu 40 (quarenta) recomendações para PLD/FT que formam a base para uma resposta coordenada às ameaças que a lavagem de dinheiro e o financiamento do terrorismo representam à integridade do sistema financeiro global e que vem sendo periodicamente atualizadas. As 40 (quarenta) recomendações estão distribuídas entre os seguintes temas macro:

O GAFI monitora o progresso de seus membros na implementação dos padrões internacionais por meio de avaliações mútuas periódicas. O Brasil já foi submetido a 3 (três) avaliações do organismo, sendo a última em 2012. A próxima avaliação mútua do Brasil pelo GAFI está programada para 2020.

GAFILAT

O Grupo de Ação Financeira da América Latina (GAFILAT) é uma organização intergovernamental regional que agrega cerca de 17 países da América do Sul, do Norte e do Caribe. O GAFILAT pertence à rede global de combate à lavagem de dinheiro, o financiamento do terrorismo e à proliferação de armas de destruição em massa, comandado pelo GAFI/FATF.

CPLDFT

A Comissão de Prevenção à Lavagem de Dinheiro e o Financiamento do Terrorismo

do Mercosul/SGT-4 (CPLDFT) é composta pelas instituições nacionais encarregadas da prevenção à lavagem de dinheiro e o financiamento do terrorismo nos setores bancário, do mercado de valores mobiliários, de seguros e outros, e coordenada pelos bancos centrais dos países membros do Mercosul. A CPLDFT tem o compromisso de discutir questões de PLD/FT relacionadas com as pautas internacionais e promover a cooperação e integração da região por meio de ações concretas, como estudos e análises, propostas de manuais e programas de capacitação e estágios.

ENCCLA

Criada em 2003, a Estratégia Nacional de Combate à Corrupção e à Lavagem de Dinheiro (ENCCLA) é uma importante rede de articulação de diversos atores que atuam direta ou indiretamente no sistema brasileiro de prevenção à lavagem de dinheiro e contra a corrupção. A ENCCLA promove a discussão coordenada do Estado sobre políticas públicas com vistas a combater a lavagem de dinheiro e a corrupção, e viabiliza a realização de treinamento de agentes públicos nos temas.

Além do BC, a ENCCLA reúne participantes, representando órgãos dos três poderes, ministérios públicos e sociedade civil. O trabalho da ENCCLA é concretizado nas chamadas Ações, elaboradas anualmente por seus membros. Acesse o site da ENCCLA. http://enccla.camara.leg.br/

Legislação moderna

A legislação brasileira é uma das mais modernas do mundo quando o assunto é combate à lavagem de dinheiro e ao financiamento do terrorismo.

O marco inicial foi a Lei nº 9.613/1998, que institucionalizou a estrutura estatal brasileira sobre o tema.

A Lei nº 12.683/2012 alterou a Lei nº 9.613/98, que passou a conectar a lavagem de dinheiro a todo e qualquer ilícito precedente, o que significa que a tentativa de legalizar recursos advindos de qualquer atividade ilícita passa a ser tipificada como crime de lavagem de dinheiro. Outras alterações dessa lei foram a previsão da alienação antecipada de bens, a possibilidade da delação premiada a qualquer tempo e a alteração do valor para multas, que passou de R$ 200.000,00 (duzentos mil reais) para R$ 20.000.000,00 (vinte milhões de reais) ou de até o dobro do valor das operações objeto de lavagem de dinheiro.

Por fim, passaram a integrar o rol de pessoas sujeitas aos mecanismos de controle da lei profissionais que prestam serviços de assessoria, consultoria e auditoria, empresários de atletas e artistas, comerciantes de bens de luxo, cartórios e juntas comerciais entre outros.

Em 16 de março de 2016 foi promulgada a Lei nº 13.260 que criminaliza o terrorismo e seu financiamento no Brasil. Com essa lei, confirmou-se o compromisso brasileiro em combater o terrorismo e a conformidade do País com as melhores práticas internacionais e as Recomendações do GAFI.

DEFINIÇÃO

Lavagem de dinheiro é o ato de ocultar ou dissimular a natureza, origem e localização, disposição, movimentação ou propriedade de bens, direitos ou valores provenientes, direta ou indiretamente, dos crimes abaixo:

FASES DA LAVAGEM DE DINHEIRO

A prática ilícita envolve algumas fases, iniciando-se pela ocultação da origem do dinheiro, descaracterizando a prática de crime, com disfarce de sua circulação pelo mercado financeiro e o retorno deste, aos criminosos, podendo finalmente, considerar-se como “limpo”.

Muitas vezes o dinheiro é movimentado entre países que não possuem um sistema eficiente de controle, com legislações precárias. Em geral, teremos 3 (três) etapas:

Colocação: É a colocação do dinheiro no sistema econômico. Objetivando ocultar sua origem, o criminoso procura movimentar o dinheiro em países com regras mais permissivas e naqueles que possuem um sistema financeiro liberal. A colocação se efetua por meio de depósitos, compra de instrumentos negociáveis ou compra de bens.

Para dificultar a identificação da procedência do dinheiro, os criminosos aplicam técnicas sofisticadas e cada vez mais dinâmicas, tais como o fracionamento dos valores que transitam pelo sistema financeiro, e a utilização de estabelecimentos comerciais que usualmente trabalham com dinheiro em espécie.

Ocultação: Consiste em dificultar o rastreamento contábil dos recursos ilícitos. O objetivo é quebrar a cadeia de evidências, ante a possibilidade da realização de investigações sobre a origem do dinheiro.

Os criminosos buscam movimentá-lo de forma eletrônica, transferindo os ativos para contas anônimas – preferencialmente, em países amparados por lei de sigilo bancário ou realizando depósitos em contas abertas em nome de “laranjas”, ou utilizando empresas fictícias ou de fachada.

Integração Os ativos são incorporados formalmente ao sistema econômico. As organizações criminosas buscam investir em empreendimentos que facilitem suas atividades – podendo tais sociedades prestarem serviços entre si. Uma vez formada a cadeia, torna-se cada vez mais fácil legitimar o dinheiro ilegal.

Importante destacar que essa divisão das fases não deve ser entendida como absoluta, pois em certos casos pode ocorrer que em uma só operação se conclua todo o processo.

DA RESPONSABILIDADE ADMINISTRATIVA

A diretoria está ciente de que a não observância das obrigações previstas na lei, poderá incorrer algumas penalidades:

Penalidades Administrativas Cabíveis:

I. Advertência;

II. Multa pecuniária variável não superior:

✓ ao dobro do valor da operação

✓ ao dobro do lucro real obtido ou que presumivelmente seria obtido pela realização da operação;

✓ ao valor de R$ 20.000.000,00 (vinte milhões de reais) o que for menor.

III. inabilitação temporária, pelo prazo de até dez anos, para o exercício do cargo de administrador das pessoas jurídicas referidas no art. 9o da Lei 9.613/98, ou seja, não poderá abrir nenhuma empresa; e

IV. cassação ou suspensão da autorização para o exercício de atividade, operação ou funcionamento.

Penalidades para os criminosos:

Aos responsáveis por práticas de crime de Lavagem de Dinheiro será imputado:

I. Reclusão de 3 (três) a 10 (dez) anos, mais multa; e

II. Mesma pena para quem ocultar ou dissimular – os conhecidos laranjas – a natureza, origem, localização, disposição, movimentação ou propriedade de bens, direitos, ou valores provenientes, direta ou indiretamente de infração penal.

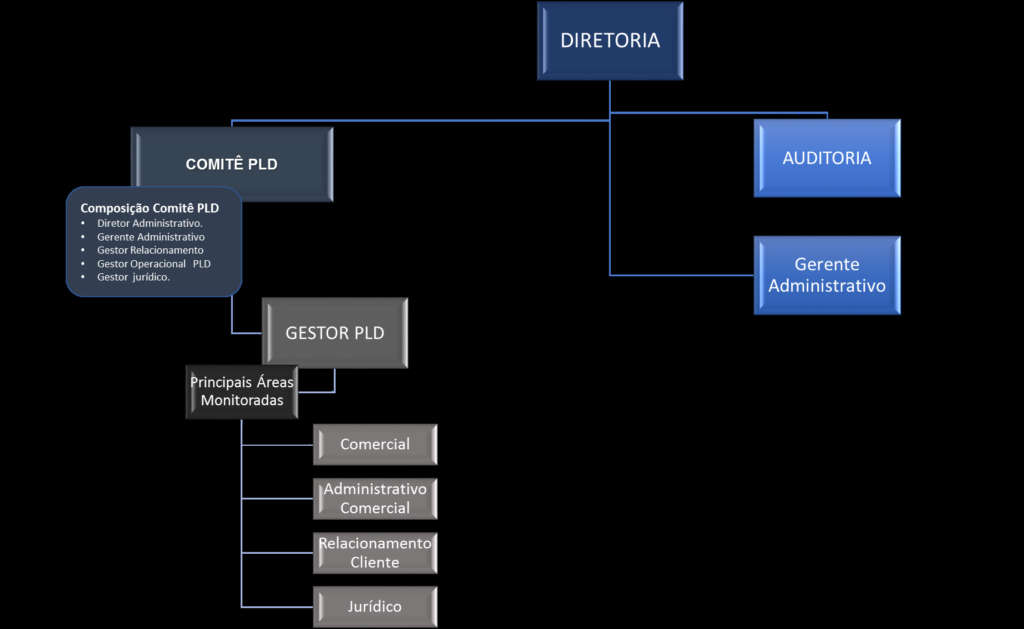

ESTRUTURA ORGANIZACIONAL MOTOASA PLD

De forma a viabilizar estrutura compatível com o porte da Instituição e garantir que todos os esforços necessários, quanto ao devido cumprimento legal da política interna de PLD/FT, estejam sendo realizados de acordo com os padrões de segurança e confiabilidade, foi criado um Comitê, com a seguinte composição:

Composição Comitê PLD

Este Comitê é o principal responsável pelo programa, e tem por funções:

I. Assegurar que o programa de Prevenção e Combate à Lavagem de Dinheiro e ao Financiamento do Terrorismo seja sólido e cumprido pela administradora;

II. Aprovar as políticas e padrões utilizados pela administradora, bem como as estratégias;

III. Revisar e analisar relatórios com fatos relevantes apontados pelo Gestor PLD, pela auditoria interna e externa;

IV. Avaliar casos de indícios de lavagem de dinheiro para autorizar a comunicação ao COAF;

V. Realizar o acompanhamento das ocorrências comunicadas;

VI. Definir o limite operacional de crédito;

VII. Definir política para classificação de nível de risco do cliente; e

VIII. Analisar lançamento de novos produtos e serviços.

DIRETORIA:

A diretoria é responsável pela gestão da empresa, e determinar as diretrizes institucionais com base em valores e princípios do Código de Conduta e Ética e nas normas de controles internos da Administradora. É responsável também por assegurar que o programa receba suporte adequado para o efetivo cumprimento.

GESTOR PLD:

O gestor PLD é responsável por gerir e controlar os procedimentos desta política. Discutir em conjunto com diretores e gestores, quando necessário, ameaças ou indícios que possam comprometer a instituição, recomendando ações para reduzir riscos e provendo os meios necessários para que as atividades relacionadas sejam exercidas adequadamente.

Principais atribuições gestor PLD

I. Supervisionar o cumprimento de cada departamento das normas referentes ao plano de prevenção à lavagem de dinheiro e financiamento do terrorismo;

II. Criar programas de treinamento que abordem os requisitos, conforme determinado pela legislação aplicável;

III. Oferecer assistência na administração do treinamento;

IV. Comunicar aos colaboradores da administradora eventos e tendências no que tange os programas de PLD e CFT, contemplando, inclusive, mudanças nas políticas e procedimentos;

V. Certificar-se de que todos os colaboradores receberam treinamentos adequados quanto os programas de PLD e CFT, além de manter em arquivo registro dos mesmos;

VI. Realizar testes de conformidade, identificando os pontos de inconsistências e recomendando respectivos planos de ação;

VII. Processar e acompanhar os relatórios de acompanhamento de transações suspeitas;

VIII. Preparar e manter registro dos Relatórios de Transações Suspeitas;

IX. Efetuar comunicação ao COAF;

X. Manter o registro e o controle das comunicações feitas aos órgãos reguladores;

XI. Atualizar os modelos de formulários utilizados para cadastramento e/ou atualização cadastral do consorciado, quando necessário.

GERÊNCIAS

As gerências administrativas e comerciais se responsabilizam por dar suporte aos programas de PLD e CFT, bem como por divulgar a importância nos seus respectivos departamentos de atuação que estão sob a sua supervisão.

DEPARTAMENTO JURÍDICO

Para melhor apoio nos processos considerados de maior complexidade o departamento jurídico tem participação auxiliando nos estudos de pareceres, leis, circulares, entre outros.

DEPARTAMENTO CADASTRO DE COTAS:

É de responsabilidade do departamento, o cumprimento de todos os preceitos contidos na política interna e procedimentos do departamento com especial atenção para: identificação e comprovação dos dados do cliente e dos representantes legais contidas no Contrato de Adesão (nome, profissão, documento de identificação, endereço completo, telefone, renda, entre outros. Observância ao limite operacional de vendas para o mesmo consorciado. Atualização do cadastro, e no caso de irregularidade ou dúvida quanto ao procedimento, informar ao gestor para identificação de indícios.

DEPARTAMENTO PÓS VENDAS:

Para maior segurança nas informações cadastrais e do plano adquirido no início do relacionamento com a administradora, o departamento de pós vendas em contato telefônico com o responsável indicado no contrato, valida todas as informações e revisa em sistema e complementa, quando necessário.

DEPARTAMENTO ANÁLISE DE CRÉDITO:

Essencial na observância aos preceitos contidos na política interna e procedimentos do departamento, com especial atenção para a consulta aos órgãos de proteção ao crédito, veracidade de documentos pessoais apresentados, verificação da capacidade financeira, responsáveis legais, beneficiários finais, identificação de PEP e a aplicação rigorosa dos critérios da política interna de crédito. Atualização e apuração das informações e dados para identificação de possíveis indícios, irregularidades ou fraudes.

DEPARTAMENTO COMERCIAL:

O departamento deve observar os aspectos voltados à política de PLD/FT e o cumprimento das normas, especialmente a vista de atividades de captação, intermediação e negociação, adotando sempre melhores práticas no que tange ao processo, “Conhecendo seu Parceiro”. Quanto ao monitoramento das operações, os coordenadores comerciais na qualidade de colaboradores da administradora devem atender de forma consistente aos requisitos do procedimento referente aos processos adotados pela administradora, juntamente com a área de cadastro de parceiros.

COLABORADORES:

É obrigação de todos os colaboradores de forma geral a observância dos padrões éticos na condução dos negócios, no estabelecimento e na manutenção e de relacionamento com os clientes. Monitorar diariamente ocorrências sobre operações atípicas, identificando riscos de negócios ou operações, e por fim realizar a devida comunicação ao gestor de PLD, mediante canal interno de quaisquer situações suspeitas.

AUDITORIA INTERNA, CONTROLES INTERNOS:

A Auditoria Interna deve realizar testes de verificação que assegurem a adequação dos dados cadastrais dos consorciados, dos colaboradores, parceiros e sistemas de controles. Os resultados dos testes devem ser utilizados para direcionar o processo de atualização cadastral e de melhoria da adequação dos dados e procedimentos. Será de responsabilidade da auditoria, através de sua autonomia e independência, a obrigação de reportar diretamente à diretoria, quaisquer situações que julgue merecedoras de apontamento e registro, assim como o acompanhamento de quaisquer medidas que comprometam ou altere procedimentos operacionais.

Todas as sugestões, críticas, introdução de novas rotinas e procedimentos, deverão ser encaminhadas para gestor PLD.

POLÍTICA – CONHEÇA SEU CLIENTE

Identidade e conhecimento de nossos clientes

O conhecimento do cliente é de fundamental importância para a aplicação de práticas financeiras sólidas e seguras, tanto de uma perspectiva de administração de risco de crédito quanto de acompanhamento das atividades do cliente para detectar eventuais práticas suspeitas ou ilegais. Sendo assim, adotamos os preceitos destacados para conhecimento da identidade de nossos clientes:

Serão coletadas quando da prospecção de clientes, informações básicas do proponente a Consorciado, a fim de que seja possível avaliar a capacidade de assumir o compromisso ora proposto.

Conforme estabelecido, é obrigatório o envio de documentos pessoais dos consorciados como: RG/CPF ou CNH (pessoas físicas) ou Cartão de CNPJ e contrato social consolidado ou com última alteração (pessoas jurídicas), no ato do cadastramento do contrato de adesão. O não envio dos documentos impossibilitará a adesão das cotas até regularização.

Qualificação do Cliente:

Avaliação na Adesão e Pós Vendas – ocorrerá com os dados captados na proposta de participação em grupo de consórcio, por adesão, em relação ao bem e plano pretendido, em conformidade com o disposto no art.7º da Circular 3.432 de 3 de fevereiro de 2009.

I – Identificação dos clientes:

A. Pessoas naturais: nome completo, filiação, nacionalidade, data e local do nascimento, documento de identificação (tipo, número, data de emissão e órgão expedidor) e número de inscrição no Cadastro de Pessoas Físicas (CPF);

B. Pessoas jurídicas: firma ou denominação social, atividade principal, forma e data de constituição, informações referidas na alínea “a” que qualifiquem e autorizem os administradores, mandatários ou prepostos, número de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ) e dados dos atos constitutivos devidamente registrados na forma da lei;

No caso de pessoa jurídica (CNPJ), realizar também o cadastro do beneficiário final (responsável), conforme cópia do contrato social, no sistema de consórcio

II – Endereço residencial e comercial completo;

III – Número do telefone com o respectivo código de Discagem Direta a Distância (DDD) e e-mail (privado e/ou corporativo ou profissional);

IV – Valores de renda mensal e patrimônio, no caso de pessoas naturais, e de faturamento médio mensal referente aos doze meses anteriores, no caso de pessoas jurídicas;

V – Propósitos/natureza da relação de negócio com a instituição.

Análise para Pessoa Física

PESSOA EXPOSTA POLITICAMENTE

O termo “Pessoa Exposta Politicamente” é atribuído aos agentes públicos que desempenham ou tenham desempenhado, nos últimos 5 (cinco) anos, no Brasil ou em outros Países, territórios e dependências estrangeiras, cargos, empregos ou funções públicas relevantes, assim como seus representantes, familiares e outras pessoas de seu relacionamento próximo, conforme descritos nos itens 9.1 e 9.2.

Para estes casos, as operações relacionadas a Pessoas Expostas Politicamente (PEP) serão sempre consideradas como merecedoras de atenção especial, de acordo com a legislação. (RISCO ALTO)

Todos os colaboradores da Motoasa Administradora de Consórcios Ltda. são diligentes acerca dos procedimentos para acompanhamento das movimentações financeiras de Pessoas Expostas Politicamente – PEP, estes reportarão prontamente a área responsável, quaisquer propostas ou atividades suspeitas de PLD/FT, sendo ainda dever de todos os colaboradores adotarem medidas de vigilância reforçada e contínua quanto a obrigatoriedade de informações que permitam caracterizar um cliente, brasileiro ou estrangeiro, como PEP e identificar a origem dos recursos envolvidos nas transações, e estas operações serão tratadas com especial atenção.

Cliente Brasileiro

Conforme Circular nº 3978/2020 – art. 27. As instituições mencionadas no art. 1º devem implementar procedimentos que permitam qualificar seus clientes como Pessoa Exposta Politicamente.

§ 1º Consideram-se Pessoas Expostas Politicamente:

I – Os detentores de mandatos eletivos dos Poderes Executivo e Legislativo da União;

II – Os ocupantes de cargo, no Poder Executivo da União, de:

a) Ministro de Estado ou equiparado;

b) Natureza Especial ou equivalente;

c) Presidente, vice-presidente e diretor, ou equivalentes, de entidades da administração pública indireta; e

d) Grupo Direção e Assessoramento Superiores (DAS), nível 6, ou equivalente;

III – Os membros do Conselho Nacional de Justiça, do Supremo Tribunal Federal, dos Tribunais Superiores, dos Tribunais Regionais Federais, dos Tribunais Regionais do Trabalho, dos Tribunais Regionais Eleitorais, do Conselho Superior da Justiça do Trabalho e do Conselho da Justiça Federal;

IV – Os membros do Conselho Nacional do Ministério Público, o Procurador-Geral da República, o Vice-Procurador-Geral da República, o Procurador-Geral do Trabalho, o Procurador-Geral da Justiça Militar, os Subprocuradores-Gerais da República e os Procuradores-Gerais de Justiça dos Estados e do Distrito Federal;

V – Os membros do Tribunal de Contas da União, o Procurador-Geral e os Subprocuradores-Gerais do Ministério Público junto ao Tribunal de Contas da União;

VI – Os presidentes e os tesoureiros nacionais, ou equivalentes, de partidos políticos;

VII – os Governadores e os Secretários de Estado e do Distrito Federal, os Deputados Estaduais e Distritais, os presidentes, ou equivalentes, de entidades da administração pública indireta estadual e distrital e os presidentes de Tribunais de Justiça, Tribunais Militares, Tribunais de Contas ou equivalentes dos Estados e do Distrito Federal; e

VIII – os Prefeitos, os Vereadores, os Secretários Municipais, os presidentes, ou equivalentes, de entidades da administração pública indireta municipal e os Presidentes de Tribunais de Contas ou equivalentes dos Municípios.

§ 2º São também consideradas expostas politicamente as pessoas que, no exterior, sejam:

I – Chefes de estado ou de governo;

II – Políticos de escalões superiores;

III – Ocupantes de cargos governamentais de escalões superiores;

IV – Oficiais-generais e membros de escalões superiores do Poder Judiciário;

V – Executivos de escalões superiores de empresas públicas; ou

VI – Dirigentes de partidos políticos.

§ 3º São também consideradas Pessoas Expostas Politicamente os dirigentes de escalões superiores de entidades de direito internacional público ou privado.

Cliente Estrangeiro

A administradora deve adotar pelo menos uma das seguintes providencias:

I – Solicitar declaração expressa do cliente a respeito da sua classificação;

II – Recorrer a informações publicamente disponíveis;

III – Consultar bases de dados comerciais sobre PEP;

IV- Considerar como PEP a pessoa que exerce ou exerceu funções públicas proeminentes em um país estrangeiro, tais como chefes de estado ou de governo, políticos de alto nível, altos servidores governamentais, judiciais, do legislativo ou militar, dirigente de empresas públicas ou dirigentes de partidos políticos.

Em caso de dificuldades na identificação da Pessoa Exposta Politicamente, a diretoria deverá ser informada.

Procedimentos de identificação de PEP

Fases de identificação

I. Na venda (contrato) com a declaração assinada pelo cliente na proposta de adesão informando ser ou não PEP.

II. Na montagem da conferência do processo da análise e cadastro das informações no sistema, nos documentos de identificação pessoais;

III. No pós vendas, pelo contato telefônico direto com o cliente para conferência e confirmação de dados e motivo da aquisição da cota;

IV. Na concessão do crédito (quando contemplado) etapa de aprovação do bem pretendido verificando com cautela a origem da renda e patrimônio exigindo documentos comprobatórios.

V. Nas análises periódicas e sistêmicas de validação da base de dados de clientes permanentes com a relação COAF de PEP’s.

Exigências para relacionamento com PEP

Tão logo um colaborador tome conhecimento de informações indicando que uma pessoa em particular pode ser considerada exposta politicamente, este deverá efetuar a devida indicação no sistema requisitando os documentos cadastrais. No caso de comprovação de Pessoa Exposta Politicamente, o relacionamento deverá ser submetido à análise da diretoria.

No que tange ao estabelecimento e manutenção de relacionamento de negócios entre personalidade política e a Administradora, cabe ressaltar a importância das seguintes práticas:

I. Confirmar a Identidade do Titular do Relacionamento;

II. Aprovação do Relacionamento pelos Diretores;

III. Obter documentação adequada;

IV. Solicitar a declaração de propósito;

V. Determinar a fonte do Patrimônio e Recursos;

VI. Supervisão adicional do grupo e cota.

Conforme Circular nº 3.978/2020 – art. 19 – § 2º Para os clientes qualificados como Pessoa Exposta Politicamente ou como representante, familiar ou estreito colaborador dessas pessoas, as instituições mencionadas no art. 1º devem:

I – Adotar procedimentos e controles internos compatíveis com essa qualificação;

II – Considerar essa qualificação na classificação do cliente nas categorias de risco referidas no art. 20; e

III – Avaliar o interesse no início ou na manutenção do relacionamento com o cliente.

§ 3º A avaliação mencionada no § 2º, inciso III, deve ser realizada por detentor de cargo ou função de nível hierárquico superior ao do responsável pela autorização do relacionamento com o cliente.

Atividades a serem observadas em caso de PEP

Atividades questionáveis ou suspeitas que possam justificar análise detalhada de transações envolvendo Pessoa Exposta Politicamente, seja brasileira ou estrangeira, os colaboradores deverão estar atentos às características das transações que constituam indícios de operações que possam envolver potenciais riscos de lavagem de dinheiro ou financiamento do terrorismo. A lista que segue abaixo não esgota todas as possibilidades, mas ilustra transações questionáveis ou suspeitas que, muitas vezes, ensejam maiores cuidados:

BENEFICIÁRIO FINAL

Beneficiário final é aquele que está no topo da estrutura empresarial, com poder decisório e com papel fundamental nas decisões finais, controlando ou influenciando significativamente a estrutura da empresa. Portanto sua identificação é fundamental no processo de prevenção e combate à lavagem de dinheiro.

É também considerado beneficiário final o representante, inclusive o procurador e o preposto, que exerça o comando de fato sobre as atividades da pessoa jurídica.

Circular 3.978/2020 – Da Identificação e da Qualificação do Beneficiário Final

Art. 24. Os procedimentos de qualificação do cliente, pessoa jurídica, devem incluir a análise da cadeia de participação societária até a identificação da pessoa natural caracterizada como seu beneficiário final, observado o disposto no art. 25.

§ 1º Devem ser aplicados à pessoa natural referida no caput, no mínimo, os procedimentos de qualificação definidos para a categoria de risco do cliente pessoa jurídica na qual o beneficiário final detenha participação societária.

§ 2º É também considerado beneficiário final o representante, inclusive o procurador e o preposto, que exerça o comando de fato sobre as atividades da pessoa jurídica.

§ 3º Excetuam-se do disposto no caput as pessoas jurídicas constituídas sob a forma de companhia aberta ou entidade sem fins lucrativos e as cooperativas, para as quais as informações coletadas devem abranger as informações das pessoas naturais autorizadas a representá-las, bem como seus controladores, administradores e diretores, se houver.

Art. 25. As instituições mencionadas no art. 1º devem estabelecer valor mínimo de referência de participação societária para a identificação de beneficiário final.

§ 1º O valor mínimo de referência de participação societária de que trata o caput deve ser estabelecido com base no risco e não pode ser superior a 25% (vinte e cinco por cento), considerada, em qualquer caso, a participação direta e a indireta.

§ 2º O valor de referência de que trata o caput deve ser justificado e documentado no manual de procedimentos referido no art. 13, § 2º.

O processo de identificação do beneficiário final será realizado em todo o decorrer da relação do cliente junto a instituição como:

1) Na venda: O contrato de adesão e ficha de dados complementares deve ser preenchido por completo, principalmente o campo dos sócios (obrigatório). O Contrato social e/ou última alteração contratual devidamente registrado na junta comercial, devem ser apresentados também para conferência. Se este sócio for outra Pessoa Jurídica, deverá apresentar o contrato social de todas as empresas até que seja possível a identificação do (s) Beneficiário (s) final das pessoas físicas.

2) No cadastro da cota em sistema do consórcio: Todos os campos obrigatórios devem ser devidamente preenchidos conforme documentos apresentados pelo cliente e após as conferências e checagem de veracidade nas ferramentas internas e externas (site da receita, bureaux e outros), conforme procedimentos internos implantados.

3) Pós venda: No contato telefônico com o responsável beneficiário final indicado no contrato, validando todas as informações e revisando em sistema e complementando as informações cadastradas quando necessário.

4) Na contemplação: É realizada uma nova análise com atualização de documentos, confirmação de dados, consultas em plataformas diversas para a confirmação e a legitimidade das informações.

5) Através de teste sistêmico e teste de fidedignidade de informações

É realizado na base de clientes permanentes atualização das informações de cadastro utilizando bases externas (Receita/ Serasa).

ATUALIZAÇÃO CADASTRAL

Para manter o cadastro do cliente atualizado e suas informações estejam sempre em consonância com a realidade, a administradora realiza:

I. Anualmente no mês de fevereiro, no envio mensal do boleto, a mensagem para a conscientização da importância de manter o cadastro atualizado assim como os canais disponíveis para isso;

II. No Informe de Rendimento Anual do consorciado disponibilizado pela Administradora, contém o lembrete da importância de manter o cadastro atualizado e os canais disponíveis para isso; e

III. No Informe de Quitação Anual do consorciado disponibilizado pela Administradora, contém informação da importância de manter o cadastro atualizado.

Importante

A. Cliente alto risco é realizado anualmente pesquisa bureau e ou telefonia pela central de relacionamento com cliente para atualização das informações.

B. Cliente risco médio a cada dois anos será realizada pesquisa bureau e ou telefonia pela central de relacionamento com o cliente para atualização das informações.

LIMITE OPERACIONAL

O limite atribuído pelo sistema para cadastro simples de clientes será 4 (quatro) vezes o valor da maior carta de crédito comercializada. Acima deste limite, o Departamento de Administração de cotas analisará os contratos de adesão vendidos previamente, e adotará regras especificas de análise e documentação comprobatória de capacidade financeira do consorciado, juntamente com a Gerência Administrativa para que a aquisição seja liberada.

A regra interna encontra-se em devido cumprimento, ratificada e amplamente divulgada aos seus colaboradores, filiais e parceiros comerciais.

POLÍTICA – CONHEÇA SEU COLABORADOR

A presente política, conhecida como “Conheça Seu Colaborador”, consiste na aplicação de procedimentos que visam proporcionar um adequado conhecimento dos colaboradores.

13.1. Análise Cadastro Colaborador

Os colaboradores contratados terão em seu dossiê, obrigatoriamente, os documentos descriminados abaixo:

✓ Ficha cadastral com informações pessoais, profissionais, sociais e financeiras;

✓ Documentos pessoais;

✓ Termo de Confidencialidade;

✓ Código de Ética;

✓ Termo de Compromisso e Ciência com os procedimentos PLD/FT.

Por intermédio de criteriosos processos de seleção, e, após crivo da área de gestão de pessoas, verificada a integração do colaborador no quadro da Administradora, serão aplicados treinamentos, submetendo o colaborador ao Programa de Política Institucional e Manual de Prevenção aos Crimes de Lavagem de Dinheiro (PLD) e ao Financiamento do Terrorismo (FT).

Também serão respondidos questionários relacionados à ética, conduta e investimentos pessoais e serão verificadas informações relevantes do histórico profissional do colaborador e seu patrimônio pessoal.

Os colaboradores deverão cumprir integralmente todas as normas e regulamentos dos programas de PLD/FT, políticas e procedimentos internos aplicáveis, inclusive comunicando ao Comitê toda e qualquer atividade considerada suspeita, conforme já determinado.

Monitoramento Do Colaborador

O setor de recursos humanos/RH e diretores acompanharão o comportamento dos colaboradores.

Indicativos de comportamentos que serão observados:

I. Alteração inusitada de padrão de vida e de comportamento;

II. Realização de operações que estejam em desconformidade com os normativos internos e externos (identificados, entre outros, em relatórios de Controles Internos);

III. Descumprimento, contínuo, dos procedimentos de controles internos instituídos pela Administradora ou manifestação de aversão.

Detectada alguma alteração de comportamento, o setor de recursos humanos:

a. Verificará a compatibilidade entre os bens adquiridos e a renda do envolvido;

b. Obterá justificativas da chefia do envolvido;

c. Aplicará outros procedimentos de averiguação da alteração do comportamento.

Em caso de identificação de transações atípicas, o setor deverá adotar as seguintes medidas:

a. Emitir relatório e parecer sobre o caso analisado;

b. Submeter o dossiê à apreciação da diretoria (se o suspeito for empregado);

c. Aguardar a manifestação da diretoria, para efeito de adoção de medidas disciplinares.

Escala do Nível de Risco do Colaborador

A classificação possui 3 categorias de risco sendo: alto, médio e baixo.

A qualificação do nível de risco do colaborador, considera a função e os processos onde atua na execução de suas tarefas dentro da Administradora.

ALTO: Comercial, Cadastro de cota, Contemplação, Financeiro.

MÉDIO: Pós-Vendas, Análise de Crédito, Jurídico.

BAIXO: Recepção, SAC, Marketing.

Modelo Termo de Compromisso PLD – Colaborador

Em decorrência do cumprimento das normas legais e regimentais, relacionadas à Lavagem de Dinheiro, eu, ……………………………………… CPF ……………………………………………………………………………..

Colaborador da Motoasa Administradora de Consórcios Ltda., declaro ter tomado conhecimento do teor do Manual de Combate à Lavagem de Dinheiro e ao Financiamento do Terrorismo, comprometendo-me a, agindo sempre de boa fé e no exercício de minhas funções, dedicar esforços no sentido de identificar e comunicar formalmente a meus superiores hierárquicos, nos termos da regulamentação interna da administradora, quaisquer operações relacionadas ao consórcio potencialmente suspeitos de estarem relacionados com atividades ilícitas, cujas quais não forem apresentadas as respectivas origens pelos consorciados.

Minha responsabilidade limita-se exclusivamente a efetuar tais comunicações, quando de sua necessidade, comprometo-me a observar rigorosamente e manter sigilo das informações, em observância à Lei e com vista a não prejudicar as averiguações, que estarão a cargo do COAF, das autoridades policiais competentes e do Poder Judiciário.

Local e data.

Assinatura do colaborador.

POLÍTICA – CONHEÇA SEU PARCEIRO

A administradora realizará negócios com terceiros idôneos, com qualificação técnica adequada e que se comprometam expressamente a adotar as Normas e Procedimentos PLD/FT.

Para isso, será realizada análise prévia de antecedentes, qualificação e reputação de seus parceiros e prestadores de serviços, buscando afastar dúvidas quanto a seus valores éticos, idoneidade, honestidade e reputação.

Quando necessário e para garantir as informações, o coordenador ou gerente comercial, realiza visita “in loco”.

Análise Cadastro Dos Parceiros

Relação básica de informações analisadas:

✓ Identificação de regularidade fiscal junto à Receita Federal do Brasil;

✓ Identificação da situação de crédito junto ao bureau de crédito;

✓ Identificação da estrutura organizacional da empresa;

✓ Identificação do beneficiário final (pessoa natural que em última instância, de forma direta ou indireta, possui, controla ou influência significativamente a entidade, ou a pessoa natural em nome da qual a transação é conduzida);

✓ Descrição das principais atividades da empresa ou de seus negócios;

✓ Lista dos principais fornecedores e clientes e seus respectivos endereços;

✓ Descrição de suas operações comerciais;

✓ Parecer do Agente (que fez a visita “in loco”).

Monitoramento E Atualizações

Mensalmente, existe um procedimento de consulta de adimplência sobre as vendas do parceiro, onde é possível monitorar todas suas vendas, histórico de pagamento e parcelas que esteja em aberto.

Desta forma será possível realizar uma gestão sobre a carteira do parceiro, e se algo suspeito for identificado, aprofundar a análise e posicionar o assunto ao diretor competente.

Para os parceiros ativos na Administradora, o conteúdo das informações e análises possui validade de 24 (vinte e quatro) meses, sendo obrigatória a renovação e atualização dos dados cadastrais após esse período.

Escala do Nível de Risco do Parceiro

A classificação possui 2 categorias de risco sendo: MÉDIO e BAIXO.

A qualificação do nível de risco do parceiro, leva em consideração:

I. Região de atuação (risco baixo),

II. Nível de produção X índice de inadimplência e cancelamento (risco baixo),

III. Carteira maior de 60% cliente de classificação risco alto (risco médio).

PROCEDIMENTOS DE ACOMPANHAMENTO E MONITORAMENTO DAS ATIVIDADES SUSPEITAS PLD

A Administradora utiliza mecanismos para identificar e acompanhar atividades suspeitas dos clientes e colaboradores, conforme exigido, sendo assim, definimos a expressão “atividades suspeitas” da seguinte maneira: transações que se desviam do perfil de transação definida no sistema de consórcio e habitualmente praticada pelo mercado consumidor de Consórcio.

CIRCULAR 3.978/2020 – Art. 43. As instituições referidas no art. 1º devem implementar procedimentos de análise das operações e situações selecionadas por meio dos procedimentos de monitoramento e seleção de que trata o art. 39, com o objetivo de caracterizá-las ou não como suspeitas de lavagem de dinheiro e de financiamento do terrorismo.

§ 1º O período para a execução dos procedimentos de análise das operações e situações selecionadas não pode exceder o prazo de quarenta e cinco dias, contados a partir da data da seleção da operação ou situação.

§ 2º A análise mencionada no caput deve ser formalizada em dossiê, independentemente da comunicação ao Coaf referida no art. 48.

Monitoramento conforme Nível de Risco do Cliente

As análises, acompanhamentos e consultas serão realizadas periodicamente conforme classificação do risco.

A classificação do cliente pode ser alterada ou revista sempre que houver mudanças no perfil de risco do cliente e na natureza da relação de negócio.

Alto:

Classificação atribuída aos clientes que apresentam enquadramento nos filtros,

I. Enquadramento na condição de Pessoa Exposta Politicamente (PEP);

II. Clientes Estrangeiros,

III. Compra por procuração,

IV. Os clientes maiores de 70 (setenta) e menores de 18 (dezoito) anos;

V. Com aquisição de cotas maior que o limite operacional;

VI. Clientes que foram deliberados pela diretoria que apresentam algum tipo de restrição para operar de forma limitada, ou com produtos específicos.

Necessário formulário de aprovação da diretoria;

Relatório TRIMESTRAL para acompanhamento;

Pontos de Análise (dados relevantes):

DA AVALIAÇÃO DE EFETIVIDADE

É necessário que a política seja avaliada quanto a sua efetividade, dos procedimentos e dos controles. Essa avaliação também deve ser documentada em um relatório específico, elaborado anualmente, com data-base de 31 de dezembro, o qual deve ser encaminhado, para ciência, até 31 de março do ano seguinte ao da data-base ao comitê PLD, para auditoria interna e à diretoria.

Os relatórios devem:

I – Conter informações que descrevam:

a) a metodologia adotada na avaliação de efetividade;

b) os testes aplicados;

c) a qualificação dos avaliadores; e

d) as deficiências identificadas.

II – Conter, no mínimo, a avaliação:

a) dos procedimentos destinados a conhecer clientes, incluindo a verificação e a validação das informações dos clientes e a adequação dos dados cadastrais;

b) dos procedimentos de monitoramento, seleção, análise e comunicação ao COAF, incluindo a avaliação de efetividade dos parâmetros de seleção de operações e de situações suspeitas;

c) da governança da política de prevenção à lavagem de dinheiro e ao financiamento do terrorismo;

d) das medidas de desenvolvimento da cultura organizacional voltadas à prevenção da lavagem de dinheiro e ao financiamento do terrorismo;

e) dos programas de capacitação periódica de pessoal;

f) dos procedimentos destinados a conhecer os colaboradores, parceiros e prestadores de serviços terceirizados; e

g) das ações de regularização dos apontamentos oriundos da auditoria interna e da supervisão do Banco Central do Brasil (BC).

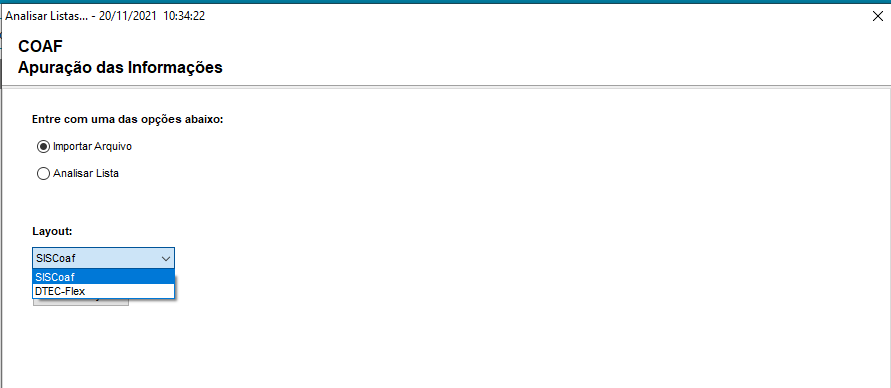

SISTEMA OPERACIONAL PARA IDENTIFICAR PEP

O sistema operacional viabiliza a opção para o reconhecimento e identificação da Pessoa Exposta Politicamente (PEP), promovendo a melhor abordagem no ato do atendimento com vistas a coletar informações que propiciem sua melhor classificação.

Esta informação é preenchida em campo adequado na rotina de cadastro do cliente, que permite a emissão de relatórios gerenciais para controle.

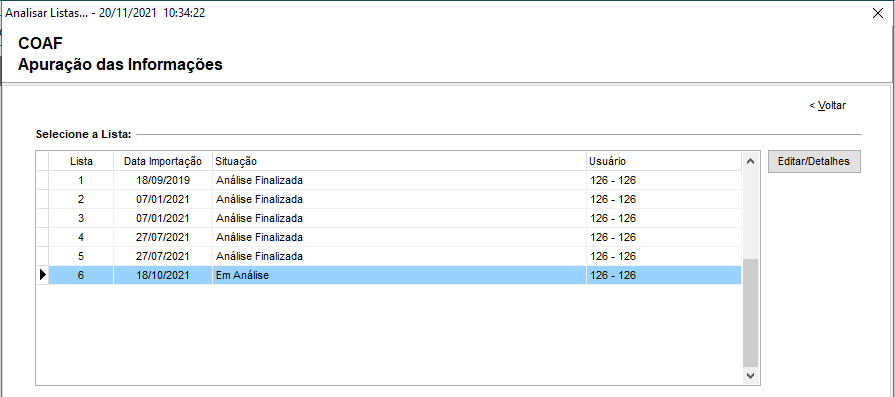

A identificação dos clientes expostos politicamente não se limita a apenas a autodeclaração, pois também é realizada a varredura do banco de dados, trimestralmente, utilizando a relação de Pessoas Expostas Politicamente, disponibilizada no site do COAF e por empresa terceirizada, conforme modelo abaixo:

Também é realizado mensalmente o acompanhamento da movimentação financeira dos clientes identificados como PEP através dos relatórios disponíveis no sistema demonstrado no tópico nº 18.

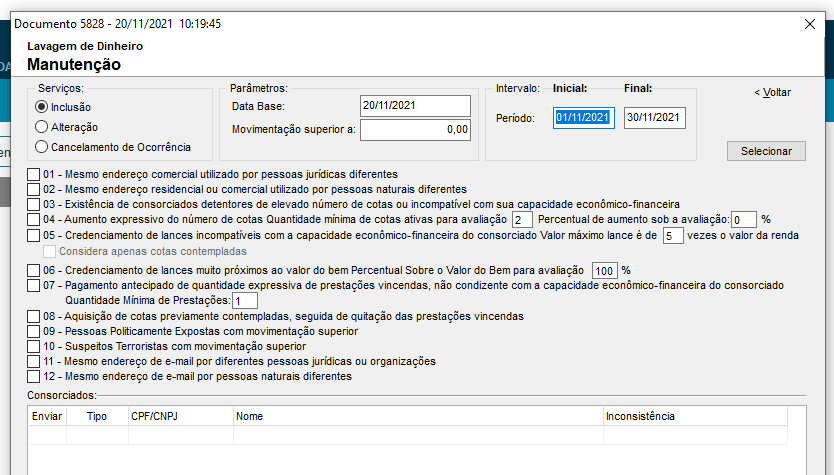

RELAÇÃO DE RELATÓRIOS DISPONÍVEIS NO SISTEMA OPERACIONAL

O sistema operacional utilizado pela Administradora desenvolveu e implantou relatórios em atendimento a Circular nº 3.978/2020 – PLD/FT possibilitando as consultas, monitoramento e análise a qualquer tempo, conforme abaixo demonstrado:

RECUSA DE NOVOS CLIENTES

Não manteremos qualquer espécie de relacionamento com pessoas físicas ou jurídicas que apresentem indícios explícitos de participação em crimes de lavagem ou ocultação de bens, direitos e valores.

Estão nessa mesma classificação pessoas que:

a) Tenham negócios cuja natureza impossibilite a verificação da legitimidade das atividades ou da procedência dos recursos movimentados;

b) Recusam-se a fornecer informações ou documentos solicitados;

c) Menor de 18 anos desassistido pelos pais ou responsáveis legais.

DIVULGAÇÃO DA POLÍTICA

De modo a garantir objetivamente a divulgação, conscientização e comprometimento por todos os seus colaboradores, parceiros comerciais, prestadores de serviços e público em geral quanto ao compromisso desta Instituição ao fiel cumprimento à regulamentação legal vigente, viabilizando o pleno conhecimento e acessibilidade de suas políticas de conformidade e controles internos, a Motoasa divulga amplamente sua POLÍTICA DE PREVENÇÃO E COMBATE À LAVAGEM DE DINHEIRO E AO FINANCIAMENTO DO TERRORISMO, tornando-a acessível por meio de servidor interno de arquivos, circulares, e-mail, manuais, treinamentos.

Para conscientização utiliza como principal ferramenta o marketing institucional interno (endomarketing), um conjunto de estratégias e ações de marketing institucional voltadas para o público interno com vídeos, comunicados em quadro de avisos, e-mails, entre outros.

TREINAMENTO

A Administradora promoverá treinamentos com instrução e orientação referente as políticas internas para:

I. Todos os colaboradores da Administradora para que estejam preparados para detectar eventuais indícios de crimes relacionados à PLD e CFT;

II. O treinamento será contínuo, incorporando eventos atuais e mudanças nas leis e regulamentos sobre os crimes de PLD ou CFT; e

III. O treinamento proporcionará a conscientização de todos os participantes sobre a importância do cumprimento da norma, bem como as consequências do descumprimento por parte de um colaborador da política e procedimentos estabelecidos (multa, suspensão ou encerramento do contrato de trabalho).

Programas de Treinamento

O programa de treinamento será submetido periodicamente a auditorias internas, que observará a necessidade de implementação ou reciclagem de acordo com a exposição, volume, complexidade e perfil de riscos identificados:

I. Treinamento de ingresso, na contratação de novos colaboradores;

II. Treinamento de atualização anual, para todos os colaboradores que tenham contato com clientes, direta ou indiretamente; e

III. Treinamento de atualização e conscientização em vídeo, teleconferência, material impresso direcionados para todos os colaboradores e parceiros em todo local de atuação da Administradora.

Disponibilidade e divulgação do treinamento

As datas de treinamento serão divulgadas:

I. Via e-mail;

II. Comunicado interno; e

III. Outros meios passíveis de comprovação.

Todo material apresentado no treinamento, ficará disponível na rede em pasta pública ou em versão impressa, para livre acesso dos colaboradores.

Acompanhamentos e Manutenção de Registro do Treinamento

Os registros de todos os cursos sobre prevenção de lavagem de dinheiro aplicada serão armazenados constando os seguintes dados:

CANAL DE DENÚNCIA

Todos os colaboradores dentro de suas funções possuem responsabilidades relacionadas à Prevenção da Lavagem de Dinheiro e Financiamento do Terrorismo.

A área ou colaborador que identificar indícios de lavagem de dinheiro, deverão encaminhar um e-mail para o endereço eletrônico determinado: gestaopld@motoasaconsorcios.com.br , com todas as informações necessárias para apuração e análise do caso. Todas as informações devem ser tratadas com profissionalismo e seriedade para: • Assegurar a confidencialidade; • Inibir qualquer tipo de retaliação; • Garantir que a alegação seja investigada e as medidas cabíveis aplicadas.

CONFIDENCIALIDADE

Após a conclusão do relatório, nos casos onde entender-se a comunicação ao COAF, as comunicações terão caráter estritamente confidencial, assim como a identidade dos colaboradores que a tenham identificado.

Nenhuma informação será dada ao cliente ou a terceiros, salvo pessoas internamente designadas ou autoridades competentes, sobre o fato de uma operação ter sido incluída como suspeita, ou ainda, que tenha sido requerido esclarecimentos pelas autoridades, por conta de suspeita de vinculação à lavagem de dinheiro.

O descumprimento desta norma é considerado falta grave, com sérias sanções para os responsáveis pela falta.

COMUNICAÇÃO DE INDÍCIO DE LAVAGEM DE DINHEIRO

A comunicação ao COAF não suspende as operações ou propostas de operações em andamento, salvo quando solicitada pelas autoridades competentes.

A comunicação considerada suspeita tem caráter sigiloso e, portanto, deve ser restrita aos colaboradores responsáveis com comunicação, sem comunicação ao cliente.

O gestor PLD é dotado de conhecimento, soberania, autonomia e independência para a comunicação dos casos identificados que possam configurar indícios da ocorrência dos crimes previstos na Lei nº 9.613/1998, ou a eles relacionados nos termos das normas em vigor.

As comunicações referidas devem especificar, quando for o caso, se a pessoa objeto da comunicação:

I – É Pessoa Exposta Politicamente (PEP) ou representante, familiar ou estreito colaborador dessa pessoa;

II – É pessoa que, reconhecidamente, praticou ou tenha intentado praticar atos terroristas ou deles participado ou facilitado o seu cometimento; e

III – É pessoa que possui ou controla, direta ou indiretamente, recursos na administradora, no caso do inciso II.

Circular 3.978/2020 -Da Comunicação de Operações e Situações Suspeitas

Art. 48. As instituições referidas no art. 1º devem comunicar ao COAF as operações ou situações suspeitas de lavagem de dinheiro e de financiamento do terrorismo.

§ 1º A decisão de comunicação da operação ou situação ao COAF deve:

I – Ser fundamentada com base nas informações contidas no dossiê mencionado no art. 43, § 2º;

II – Ser registrada de forma detalhada no dossiê mencionado no art. 43, § 2º; e

III – Ocorrer até o final do prazo de análise referido no art. 43, § 1º.

§ 2º A comunicação da operação ou situação suspeita ao COAF deve ser realizada até o dia útil seguinte ao da decisão de comunicação.

Da Comunicação de Operações em Espécie

Conforme a Circular nº 3.978/2020 – art. 49. incisos I, II e III As instituições mencionadas no art. 1º devem comunicar ao COAF:

I – As operações de depósito ou aporte em espécie ou saque em espécie de valor igual ou superior a R$ 50.000,00 (cinquenta mil reais);

II – As operações relativas a pagamentos, recebimentos e transferências de recursos, por meio de qualquer instrumento, contra pagamento em espécie, de valor igual ou superior a R$ 50.000,00 (cinquenta mil reais); e

III – a solicitação de provisionamento de saques em espécie de valor igual ou superior a R$ 50.000,00 (cinquenta mil reais) de que trata o art. 36.

Parágrafo único. A comunicação mencionada no caput deve ser realizada até o dia útil seguinte ao da ocorrência da operação ou do provisionamento.

Declaração de “não ocorrência de transações passíveis de comunicação”

A MOTOASA ADMINISTRADORA DE CONSÓRCIOS LTDA. , tem conhecimento de que, caso não haja nenhuma ocorrência de transação suspeita de comunicação ao COAF, deverá formalizar a declaração de “não ocorrência de transações possíveis de comunicação” dentro do prazo de 10 (dez) dias uteis após o encerramento do ano civil, conforme o prazo previsto pelo art. 54 da Circular nº 3.978/2020.

Diferença entre “Comunicações de Operações Automáticas” e “Comunicações de Operações Suspeitas”

As Comunicações de Operações Automáticas (COA) são comunicações efetuadas pelos setores obrigados nos termos do art.11 da Lei n° 9.613/1998. Essas comunicações são realizadas sem análise de mérito, em razão de valores ou situações previamente definidas nas normas emitidas pelos órgãos reguladores.

Por outro lado, as Comunicações de Operações Suspeitas (COS) são comunicações efetuadas pelos setores obrigados, levando-se em conta as partes envolvidas, valores, modo de realização, meio e forma de pagamento, além daquelas que, por falta de fundamento econômico ou legal, possam configurar sérios indícios da ocorrência dos crimes previstos na Lei nº 9.613/1998, ou com eles relacionar-se.

NOVAS OPERAÇÕES E PRODUTOS

Em caso de lançamento de novos produtos ou serviços, com o objetivo de identificar e mitigar possíveis riscos de Lavagem de Dinheiro, Financiamento do terrorismo, entre outros, estes serão obrigatoriamente submetidos a prévia deliberação e análise da diretoria, gestor PLD e responsável jurídico, que atuarão desde a concepção e desenvolvimento até a sua comercialização, identificando situações que impliquem na necessária adequação de processos, buscando sempre a devida segurança institucional e o cumprimento da Política de PLD/FT.

O acompanhamento e controle ocorrerá por meio de ATA, com a apresentação de pontos a se observar, seus riscos e a devida tomada de decisão.

Para qualquer nova operação ou lançamento de novos produtos é necessário a aprovação e ciência formal da diretoria.

ARQUIVOS, CONTROLE E CONSERVAÇÃO DA DOCUMENTAÇÃO.

O gestor PLD é responsável por manter em arquivo físico ou digitalizado a documentação, evidências de detecção, avaliação, decisão da Diretoria e comunicação ao COAF, dos casos avaliados com indicação de suspeita de lavagem de dinheiro. Serão mantidos em arquivo:

ATUALIZAÇÃO E REVISÃO

Esta política será aprovada e revisada pela diretoria da MOTOASA ADMINISTRADORA DE CONSÓRCIOS LTDA.

A atualização da Política ocorrerá sempre que houver alterações, modificações ou novas orientações relacionadas à PLD/FT, sendo de responsabilidade da diretoria e gestor PLD, acompanhamento das inovações legais e institucionais.

Periodicamente, poderá publicar políticas e normas adicionais, complementares e/ou atualizações, que após aprovação da diretoria será amplamente divulgada aos colaboradores e parceiros.

REFERÊNCIAS NORMATIVAS

As referências normativas listadas a seguir não esgotam o assunto e não eximem a obrigação dos usuários desse manual de se manterem atualizados com relação às normas referentes à cadastro, à prevenção e combate aos crimes de lavagem ou ocultação de bens, direitos e valores e assuntos relacionados.

Lei 13.260 de 17/03/2016: Regulamenta o disposto no inciso XLIII do Art. 5º da Constituição Federal, disciplinando o terrorismo, tratando de disposições investigatórias e processuais e reformulando o conceito de organização terrorista; e altera as Leis nº 7.960, de 21 de dezembro de 1989, e 12.850, de 2 de agosto de 2013.

Lei 9.613 de 03/03/1998: Dispõe sobre os crimes de “lavagem” ou ocultação de bens, direitos e valores; a prevenção da utilização do sistema financeiro para os ilícitos previstos nesta lei; cria o Conselho de Controle de Atividades Financeiras – COAF, e dá outras providências.

Circular DC/BACEN n° 3.978 de 23/1/2020: Dispõe sobre a política, os procedimentos e os controles internos a serem adotados pelas instituições autorizadas a funcionar pelo Banco Central do Brasil visando à prevenção da utilização do sistema financeiro para a prática dos crimes de “lavagem” ou ocultação de bens, direitos e valores, de que trata a Lei nº 9.613, de 3 de março de 1998, e de financiamento do terrorismo, previsto na Lei nº 13.260, de 16 de março de 2016.

Carta Circular DC/BACEN n° 4.001 de 29/1/2020: Divulga relação de operações e situações que podem configurar indícios de ocorrência dos crimes de “lavagem” ou ocultação de bens, direitos e valores, de que trata a Lei nº 9.613, de 3 de março de 1998, e de financiamento do terrorismo, previstos na Lei nº 13.260, de 16 de março de 2016, passíveis de comunicação ao Conselho de Controle de Atividades Financeiras (COAF).

CONSIDERAÇÕES FINAIS

Em casos de dúvidas ou esclarecimentos sobre o conteúdo deste Manual ou sobre a aplicação do mesmo em relação a algum assunto específico, deverão ser encaminhados ao comitê de Análise e Risco.

A adesão a este Manual é obrigatória para todos os colaboradores da administradora.

As políticas de PLD/FT contidas neste manual são aprovadas nesta data pela Diretora/Administradora Sarah Pimenta Neves Costa Manso.

Fica nesta data nomeada a colaboradora Juliana Carla Giolo Ferreira como Gestora operacional do processo PLD/FT, na Administradora.

Baixe o arquivo em PDF: